天井がないと気持ちいい!

東京にも涼しい風が感じられるようになってきました。

この日(9/18)の結果は、残念ながら2×4でヤクルトは横浜に負けてしまいました。

このカードだと外野でさえ満席になっていません。

天井がないと気持ちいい!

東京にも涼しい風が感じられるようになってきました。

この日(9/18)の結果は、残念ながら2×4でヤクルトは横浜に負けてしまいました。

このカードだと外野でさえ満席になっていません。

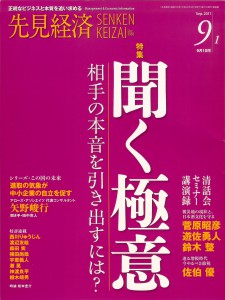

2011年6月に清話会にておこないました講演の要旨をまとめました。

さらに細かい節税方法をいくつか紹介していきたい。

まず役員報酬の設定について。所得税は超過累進課税方式であるため、役員報酬が上がれば税金も高くなる。ただし役員報酬を多く払うと、今度は会社が支払う法人税が下がる。

この収支を計算すると、役員報酬を1200万円払ったときよりも、1500万円払ったときのほうが税金の総計は安くて済む。2000万円ではさらに安くなる。2400万円支払うと今度は増額となるので、2000〜2400万円が最適な役員報酬であると分かる。このような精査を常に行い、役員報酬と会社の利益をセットで考えることで可能になる節税もあるのだ。

社員の人件費でも節税の施策を打てる。簡単なのは社員を雇用契約から請負契約に変更するもの。すると人件費が消費税対象となる。また、利益が出た場合は決算賞与を出すのも手であり、利益を圧縮するための1つの方法となる。社員のモチベーション向上につながるメリットもある。

「逓増定期保険に年払いで契約する」ことにも魅力がある。逓増定期保険は、保険料の半分を損金に計上できる。

ポイントは「年払い」であり、一括で年払い契約するとその総額の半分が経費扱いとなるので、利益の圧縮に効果的である。保険を解約した場合は解約返戻金から資産計上額を除いた金額が利益となる点に注意が必要だが、会社に損失が出た期に保険を解約して補填することも想定し、長期的視点で検討したい。

さらに、売上債権の貸倒損失も知っておきたい。これは、売掛債権について「取引停止後に1年以上経過するなど一定の事実が生じた場合」は貸倒損失として計上できるというものだ。

経営者の退職金を用いた節税もある。退職金には、退職金から控除額を引いた額の1/2である退職所得に対してのみ税金かかる。

退職金として会社から経営者へお金が渡る際の税金は報酬にかかる税金に比べ安く、支給自体が効果的な節税となる。

また、退職金の原資に解約した生命保険を充てることも可能。死亡時の弔慰金の支給規定をつくれば、役員の死亡時に退職金とは別に弔慰金を支給できる。遺族が受け取る弔慰金にも相続税はかからないので節税となる。

ポピュラーな施策としては、贈与税の非課税枠の活用がある。年間110万円までの贈与は無税であり、同枠を長期間使い続ければまとめて贈与や相続するのに比べ、大幅な節税となる。

「預金間で振り込む」「贈与契約書を取り交わす(贈与者は保管しない)」「毎年同じ額にしない」などの点に注意したい。

2011年6月に清話会にておこないました講演の要旨をまとめました。

さて、このような状況下で、これから経営者はどんな節税ができるのか。

具体的な施策についてお話する前に、節税には「いい節税」と「やってはいけない節税」があることをご確認いただきたい。

節税の目的は「出ていく税金を減らしてできるだけお金を残すようにする」こと。当たり前のように聞こえるだろうが、ここを履き違えてはならない。あくまで税金を減らすことではなく、お金を残すことに集中すべきなのだ。それが資金繰りを改善し、財務を健全化して、経営の安定、企業発展へと結び付く。真の節税の目的はここにある。

利益を圧縮するために無駄な経費を使えばお金は減る。これは意味のない節税=「やってはいけない節税」と言えよう。

目的を見失った節税ばかりしていると、利益を生まない体質が会社に染み込んでしまう。儲かっている分、節税の名の下にどんどんお金を使ってしまう。結果として、税金を払うための資金繰りが大変になる。

「やってはいけない節税」ばかりに取り組み、企業の発展という目的を見失ってしまっている会社は少なくない。税金を素直に払ったほうが多くお金が残ったというケースもある。日本の法人税は41%で国際的に見て高いが、利益の60%近くは残る、という視点も必要だろう。

では、「いい節税」とはどんなものなのか。基本は「将来利益を生む可能性のあるものに投資する」ことで利益を圧縮するもの。

例えば広告・宣伝がそう。宣伝のやり方によっては、顧客を見つけ出すことができるため、紛うことなき利益を生む可能性のある投資となる。交際費で飲み食いするより、よっぽどいい。また、人材育成も将来的に利益を生む投資になるだろう。

固定資産も同じ考え方でいい。儲かったからリゾートマンションやクルーザーを買ったという話も聞くが、それらは資産ではあるが、利益を生まない。「負債とは何か」と聞かれたとき「借金」と考える人は多い。でも、利益を生まないものはすべて負債なのである。

税法の解釈について見直すのも「いい節税」となり得る。

交際費、寄付金、期限付きの措置法などについて、税理士と相談し解釈を正すことで、交際費が損金算入できたり、寄付金がすべて費用として認められることがある。期限付きの措置法には「中小企業等投資促進税制」など一定の条件を満たせば特別償却や税額控除が認められるものがある。そうした措置法をうまく活用するのも「いい節税」である。

2011年6月に清話会にておこないました講演の要旨をまとめました。

そこに東日本大震災が襲ったのである。甚大な被害からの復興策を鑑み、国は6月10日、あらためて増税に関する3つの方針を発表した。

まず「社会保障と税の一体改革」。消費税率を2015年度までに段階的に10%まで引き上げると同時に所得税、相続税の増税も行い社会保障を実現するもの。

次に「東日本大震災の復興財源の確保」。復興に必要な税収は10〜15兆円と言われている。これを捻出するために、所得税と法人税の臨時増税を行うものだ。1割程度の増税率になるとみられている。

そして「B型肝炎訴訟の和解金のための増税」。これも所得税、法人税の臨時増税によって賄うものとみられる。

方針は出たが、具体的な話はまだ進んでいない。消費税は上げるだろうが、どの程度上げるかはまだ不明。これまでと同様の上げ方をすれば、被災地にも負担がかかるため、簡単ではないはずだ。

復興財源として所得税、法人税を1割上げると、年間2兆円程度の税収増になると言われている。復興財源の目標を10兆円とするなら、5年はかかる計算だ。ちなみに消費税を10%にすると、年間2・5兆円増えると見込まれており、これを復興財源に回しても4年はかかる。震災対策の増税は一定期間必ず行われると考えておいたほうがいい。

2011年6月に清話会にておこないました講演の要旨をまとめました。

相続税については、増税となるだろうとする内容を解説したい。

まず、基礎控除と死亡保険金非課税額を決める際の条件が変わる。基礎控除は減額される。

1世帯当たりの定額控除は現行では5000万円だが、これが3000万円になるとみられていおり、実に4割カットとなる。そして比例控除は1人当たり1000万円から600万円となる。

奥さんがいて、子どもが2人いる家庭ならば基礎控除は定額控除5000万円、比例控除1000万円×3人=3000万円となり、計8000万円だった。それが、定額3000万円、比例600万円×3=1800万円。基礎控除は合計4800万円となり、3200万円減となる。

さらに相続税率も変わる。相続する資産が1億円までならばそのままだが、2億円以上3億円以下なら45%と5%アップする。3億円以上6億円以下は変わらず50%だが、6億円以上だと55%とやはり5%上がる。

現在、相続税を納めているのは国民100人当たり約4人、割合にして4%。今回の改正案が実施されるとこれが約6人、割合にして6%まで増えると財務省は試算している。これまで相続税が一番低かったのは1968年の2・1%であり、それを考えると4%の税率はそこまで低いものではない。にもかかわらず、税率をさらに上げようというのだから、厳しい時代になったものである。

とはいえ、資産を持っている方ならば、相続は、1度は通らないといけない道である。日ごろから自分の資産はどの程度あるのか把握し、早いうちから相続に向けた準備を賢く進めておきたいものだ。税理士に相談し、資産を次の世代に効率的につなげるための対策を施す。税金を現金で支払えず、土地などを物納する事態は何としても避けたいものだ。

今回減税の公算が強い贈与税は、もらう人によって税率が異なることになりそうだ。「父母から20歳の子」がもらう場合、現行と改正案で税率が変わる。700〜800万円程度を贈与する場合、減税率が20%を超え最も高くなる。

このメリットは大きく、資産を持つ経営者の方が、子どもにビジネスをさせるようなときには、銀行通さず資金調達するやり方も出てきそうである。

これが、国が示す税制改正の大まかな方向である。少し前まで国はこのような絵を描いていた。

2011年6月に清話会にておこないました講演の要旨をまとめました。

現在、日本の財政状態はかなり厳しい状況にある。60兆円あった税収は40兆円にまで減少した。この先、日本が前進するには税収を上げざるを得ない。3月に東日本大震災が発生し、見通しははっきりしないが、税制改正が増税となるのは間違いないだろう。

改正内容を考えるうえでヒントになるのは、国が発表済みの「平成23年度税制改正大網」(改正に向けた中間報告)だ。震災前につくられたものだが、どんな内容だったのか。

まず、与党が選挙に失敗したため、消費税については触れていなかった。

法人税率は5%下げることを示唆。一見喜ばしく聞こえるが、よく読むと違う。国は法人税収を減らしたくないので、税率は下げながらも、同時に減価償却の範囲を狭めて課税対象となる収入は確保しようとしたのだ。結果的には減税とは言えず、横ばいか増税になることもあり得る改正のようだ。相続税は増税する方針が示され、一方で贈与税は一部緩和し、贈与したくさせている。

現在の日本人の平均寿命は80歳前後なので、資産が親から子に渡るのは、子が60歳ごろというケースが多い。そうではなく、消費に積極的な30〜40代のうちに、子にお金が渡るようにして、どんどん使ってもらい、税収入につなげたいというのが国の思惑だ。

相続税はかなり高くなるようだ。これからの節税を考えるうえで、この相続と贈与をよく知ることが重要なポイントとなる。

所得税については、従来制度では収入が増えるほど控除額も増えていた。改正案ではこの上限が提示された。年収1500〜2000万円以下の収入の場合は一律245万円控除される仕組みが検討されている。2000万円を超える収入のある場合はそこから減額されていき、年収4000万円以上だと一律125万円しか控除されない。245万円の約半分。高収入者には厳しい改正となる。

役員報酬もさらに厳しくなった。役員を務め年収2400万円のケースで計算してみると、現行と比べて年間46万5000円もの増税となる。4000万円を得る場合、この倍になるという計算である。もしこの大網が現実のものとなったら、役員報酬の中身については、再考すべきかもしれない。

豊洲の東急ハンズで買い物中に発見。

説明書が入るスペースに「能書き」って!

言葉の使い方はこれで合っているのだろうか?

「説明書き」とか他の言葉を使うべきではないのか?疑問です。

キーワードは「中国に進出した日系企業向け」。

以下の日経新聞の記事をご覧ください。今の中国では、中国に進出した日本企業を対象のビジネスだけでも十分な需要が見込まれます。

日本経済新聞 2011/7/14

テンプホールディングスはこのほど、中国に進出した日系企業向けに、現地での従業員教育を代行するサービスを始めた。全日空の研修子会社と業務提携し、同社での乗務経験がある中国人の元客室乗務員を講師として採用。現地の店舗などで働く中国人従業員に、日本式のマナーや接客方法を研修する。

中国では従業員が直接顧客と接する機会の多い外食やコンビニエンスストアのほか、婚礼やスポーツクラブなどのサービス関連で日系企業の進出が相次いでいる。事業規模によっては日本から講師を派遣するなどして自前で教育する負担が大きいため、代行で効率的に日本式の従業員教育ができるとして売り込む。まず上海地区で始め、初年度50社の受託を目指す。

新サービスは日本式のサービスを身につけた中国人を講師にすることで、日本人が教えるよりも現地の従業員に受け入れられやすい内容にした。

先日(7月)の上海現地視察の報告もかねてです。

現地上海のビジネスの発展のスピードは速く、それは視察で訪れた私たちでさえ感じられる、20年以上前の好景気時の日本を超える、エキサイティングで熱い体験でした。

参加した現地のセミナーでの講演の要旨は、「日本の進出歓迎」と「サービス産業」の質的向上が求められているという事でした。

講演「上海経済構造改革と日本との経済貿易協力」

○中国上海の経済構造改革の目指す方向性

○上海と日本における貿易協力

上海は国際経済、金融、貿易,開業運送などのセンター建設を開始&サービス業及び先進製造業を発展させるスピードを上げている。

この面において、日本がその経験、経営管理、技術及び資金などの要素を持っている。上海の発展にはこれらの要素が必要。

同時に上海は日本に潜在的な巨大なマーケットを提供し、並びに上海における経済構造再構築及び持続的な発展の求めの中に、新たなビジネスチャンスが生まれてくるに違いない。

今後の課題は「サービス産業の品質向上」。

今後10年での達成を目指すと強調。

結論としましては、機は熟した。と言っても差し支えのない状況です。

今既に巨大で、そしてさらに発展するマーケットがそこにありました。

佐伯優税理士事務所では中国を含めてアジアへの企業進出のコンサルティングに取り組んでおります。

ご相談は無料です。気軽にお問い合わせください。